Ahorro, inversión, PYME y bienes raíces explican casi 65% del costo de exenciones y regímenes especiales

El SII publicó un informe del gasto tributario, que desglosa el nivel de las partidas y por primera vez revela detalles de más de 100 ítemes.El texto será un insumo clave para el proyecto que presentará Hacienda.

- T+

- T-

En las próximas semanas se reactivará un debate que ya cruza las campañas presidenciales: ajustar o eliminar exenciones y regímenes tributarios especiales en el país.

Esto, luego de que en octubre pasado el Ministerio de Hacienda convocara a una comisión de 18 economistas para analizar el informe elaborado por la OCDE y el FMI sobre la factibilidad de revisar el denominado gasto tributario (los recursos que el Fisco deja de captar por darle un tratamiento impositivo diferenciado a un sector o grupo de contribuyentes). Dichas recomendaciones se entregaron en enero y Teatinos 120 afina los detalles para enviar un proyecto de ley en la materia.

Un insumo clave para dicha discusión será un informe elaborado por el Servicio de Impuestos Internos (SII), disponible en su sitio web, en el que aterriza aún más los nuevos cálculos de gasto tributario, luego de que en abril Hacienda y la Dirección de Presupuestos (Dipres) cuantificaran en US$ 7.843 millones los recursos que el Estado dejará de captar este año.

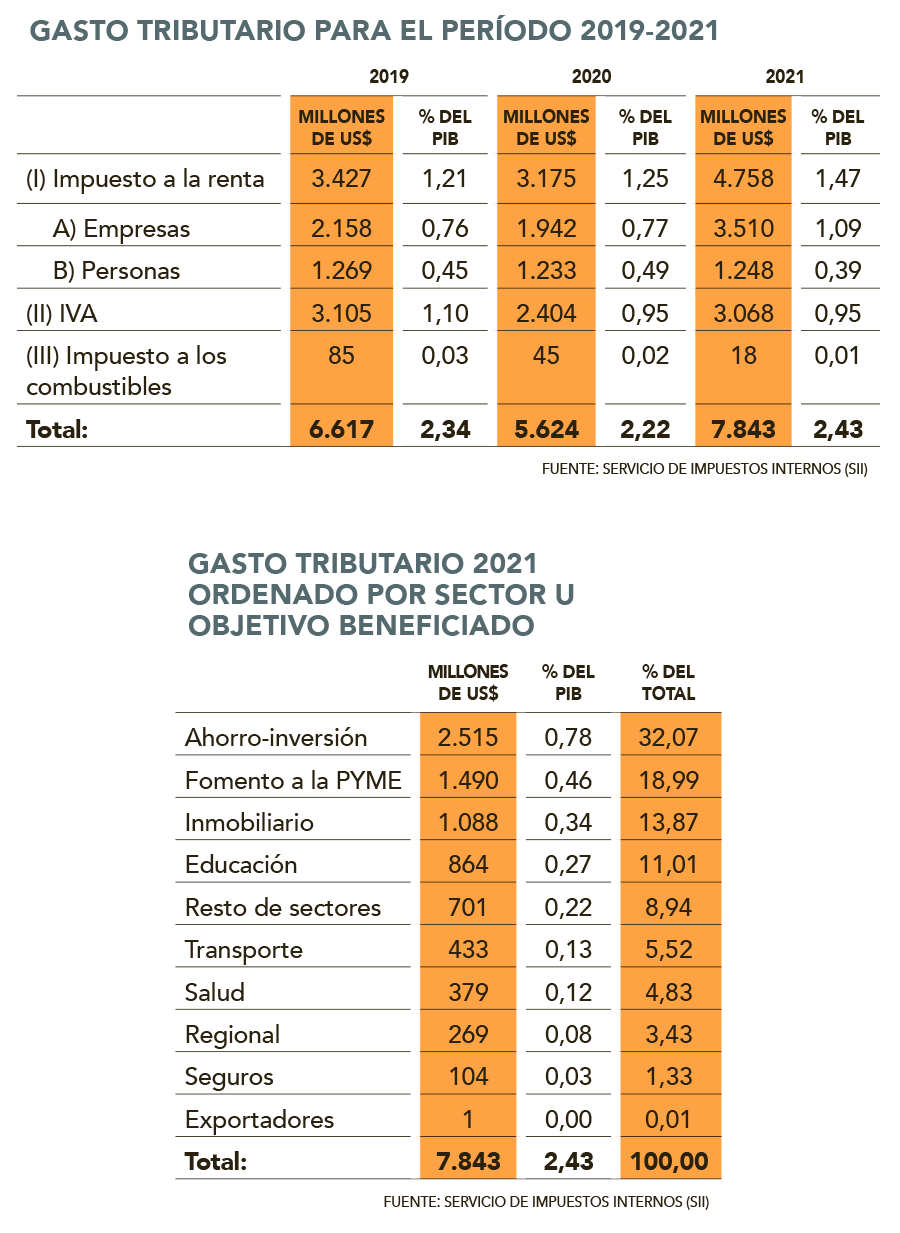

El informe, elaborado por la Subdirección de Gestión Estratégica y Estudios Tributarios del SII, abre dichas cifras y calcula que cerca de un 65% del gasto tributario para este año se concentra en tres partidas: el apoyo al ahorro y la inversión, con US$ 2.515 millones; el fomento a la PYME, con US$ 1.490 millones; e incentivos al sector inmobiliario, con US$ 1.088 millones.

Otros sectores relevantes son la educación, el transporte y la salud, mientras que los beneficios son menos cuantiosos en el caso de los seguros y el rubro exportador (ver tabla).

En términos más generales, más de la mitad de los menores ingresos que percibirá el Fisco este año provienen de beneficios en impuesto a la renta, con US$ 4.758 millones (el nivel más alto en los últimos tres años), de los cuales US$ 3.510 millones corresponden a empresas y los restantes US$ 1.248 millones a incentivos para personas.

La otra categoría relevante son las exenciones y regímenes especiales en favor del IVA, que le significarán menores entradas por US$ 3.068 millones al erario público este año. Los beneficios relacionados al impuesto a los combustibles reducirán los ingresos en apenas US$ 18 millones en el actual período, desde US$ 45 millones en 2020 y US$ 85 millones en 2019.

El registro de más de 100 ítemes

Una novedad de este documento es que por primera vez el SII desglosa hasta un nivel máximo de detalle las distintas partidas de gasto. Antes, contenía el resumen de todos los ítemes que se consideraban, presentándose agregados y separados según distintas aperturas, por impuesto, por beneficiarios, por tipo de gasto, y se presentaban los 10 gastos más relevantes.

Este nuevo informe, en cambio, profundiza en todos los gastos de los cuales hay registro e, incluso, en los que no existía, pero que se reconoce que existen como gasto. Muestra de lo anterior es que se incluyen cifras de las más de 100 partidas analizadas, su referencia legal, características, y una breve descripción de la metodología usada para realizar las estimaciones en los casos con que no se contaba.

Por ejemplo, se especifica los menores ingresos fiscales derivados del régimen de renta presunta para las empresas mineras ($ 226 millones), transporte de pasajeros ($ 1.355 millones) y de carga ($ 1.326 millones); las deducciones de impuestos por donaciones a universidades ($ 1.122 millones) y para fines sociales y públicos ($ 2.464 millones); los créditos de impuesto por sistemas solares térmicos ($ 1.134 millones), por gastos de capacitación ($ 133.720 millones) e inversión privada en investigación y desarrollo ($ 879 millones); y las exenciones de tributos por rentas de fondos mutuos inferiores a 30 UTM obtenidas por trabajadores independientes y pequeños contribuyentes ($ 1.790 millones), rentas provenientes de cuentas dos de AFP inferiores a 30 UTM ($ 626 millones) y la rentabilidad generada por APV inferiores a 30 UTM ($ 358 millones), por citar algunas.

Los nuevas partidas que entran y las que

salen de la categoría de gastos tributarios

En el reporte, el SII enfatiza que la estimación del gasto tributario se da en un marco distinto al tradicional. Por un lado, la proyección para 2021 debe considerar la tributación bajo nuevas reglas, establecidas por la Ley de Modernización Tributaria. Mientras que por otro lado, la elaboración del informe se realizó en paralelo, y con posterioridad, al trabajo realizado por una misión conjunta del FMI y la OCDE, cuyo principal objetivo fue realizar una evaluación técnica de las prácticas y metodología de cálculo del gasto tributario usadas en Chile para ajustarlas a las mejores prácticas internacionales. Así, se crearon sistemas tributarios de referencia (un benchmark) para calcular el costo de las exenciones y regímenes especiales de algunas partidas.

El análisis del SII, que originalmente debía ser publicado en septiembre de 2020, se postergó a la espera del cierre de la misión del FMI y la OCDE. Luego de entregado ese insumo, se creó una mesa tripartita, en que participó Hacienda, Dipres y el SII que revisó las recomendaciones y que dio origen a esta nueva versión del informe.

Dado lo anterior, el documento incorpora nuevas partidas de gasto tributario, como el régimen de tributación Propyme general con Tasa de Primera Categoría e impuestos finales; el mismo sistema pero con tasa reducida a 10%; la exención para el remanente determinado por los contribuyentes organizados como cooperativas; el beneficio para las ganancias de capital en operaciones bursátiles líquidas (Art. 107 de la Ley de Impuesto a la Renta); las ganancias de capital por la enajenación de patentes mineras y derechos de agua; la liquidación de sociedad conyugal o convivencia civil; las cesiones de instrumentos financieros con ocasión de un contrato de retrocompra; planes de compensación laboral que signifiquen opciones para adquirir acciones; deducción del impuesto territorial; deducción de la cotización por depósitos convenidos; y la deducción por cotización de APV.

A su vez, se dejan de considerar gasto tributario partidas como la cotización de salud de trabajadores; la deducción por seguro de invalidez y por gastos administrativos de AFP; las cotizaciones previsionales de empresarios; la presunción de gastos de trabajadores independientes; la cotización del seguro de desempleo; las rentas empresariales retenidas; las cotizaciones obligatorias a los fondos de pensiones; el arriendo de bienes inmuebles; la reventa de inmuebles nuevos; y la venta de vehículos motorizados usados que no formen parte del activo inmovilizado.